不動産投資の期間中の経費とは? 確定申告で正しく所得を認識するために経費を正確に理解しよう | 全国の不動産投資・収益物件|株式会社リタ不動産

不動産投資の期間中の経費とは?確定申告で正しく所得を認識するために経費を正確に理解しよう

2025-07-18

アパートやマンションを所有し、いよいよ不動産投資を始めると、次に課題となるのは確定申告です。特に初心者が戸惑うポイントのひとつが、経費の正確な計上です。

企業で経理業務に携わるなどしていない限り、経費を計算して申告する場面はなかなかありません。そこで今回は、不動産投資において一般に経費となる科目について紹介します。

不動産投資を行っていると、次のように多数の経費が発生します。それぞれの考え方を正確に理解して、正しく申告する必要があります。

- 減価償却費

- 借入金利息

- 管理費

- 修繕費

- 広告・宣伝費

- 通信費

- 新聞図書費

- 保険料

- 租税公課(税金)

- その他経費となる費用

それぞれの経費について、順番に解説していきます。

1. 減価償却費

減価償却費は、一般的に多額の経費計上につながる科目のひとつです。不動産のうち建物の部分は、経年劣化により価値が目減りする資産とみなされています。このような資産は、資産価値の一定割合を費用計上することにより、帳簿上の資産価値を減らしていく処理が必要です。このときに計上する費用が減価償却費となります。

減価償却期間が終了していない物件の場合「1年あたりの減価償却額=取得価格÷償却年数」で計算されます。償却年数の考え方は、以下の記事も参考にしてください。

木造の築古アパートの場合、最短4年で減価償却できるため、1年間で数百万円以上の経費を計上できる場合もあります。減価償却費は、実際に現金支出を伴うことなく、所得にかかる所得税・住民税を圧縮する効果があります。そのため、しばしば節税を行う時に着目される科目です。

2. 借入金利息

ローン返済のうち、利息部分については経費計上ができます。債務の返済金は「経費」ではないため、元本部分は経費になりません。金利支払いについては、不動産経営の一環で行っているローン借入れの必要経費とみなされます。ただし、その年の所得が赤字の場合は、土地部分の返済に対する金利は経費になりません。

正確に経費を計上するためには、返済額を元本・金利に分けて、さらに土地・建物の借入割合を計算する必要があります。金融機関の返済予定表と売買契約書など、土地・建物の割合がわかる書類を手元においておきましょう。

3. 管理費

物件管理に要したコストは、基本的に経費として計上できます。不動産投資を行う場合、物件管理は管理会社に一任するのが一般的で、投資家は毎月の管理手数料を負担します。この場合は、管理手数料を経費計上することになります。

管理手数料の水準は、管理会社から発行される収支明細などで確認できます。もし、収支明細が支給されない場合には、手数料の支払いを示す領収書を残しておきましょう。

4. 修繕費

建物や敷地内の外構の劣化を補修するための修繕費は、一般に経費として計上されます。基本的には、支払いタイミングではなく、修繕が完了された年を基準に経費計上します。年末の施工で、支払いが年をまたぐ場合などには、注意が必要です。

また、修繕の内容によっては「資本的支出」とみなされて、その年で一括の経費計上ができなくなります。この点については後半で詳しく紹介します。なお、区分マンション投資でしばしばみられる「修繕積立金」も、以下の条件をみたせば経費計上が可能です。

② 管理組合は、支払を受けた修繕積立金について、区分所有者への返還義務を有しないこと

③ 修繕積立金は、将来の修繕等のためにのみ使用され、他へ流用されるものでないこと

④ 修繕積立金の額は、長期修繕計画に基づき各区分所有者の共有持分に応じて、合理的な方法により算出されていること

修繕は出費を伴うため「節税」というのは適切ではありません。しかし、利益が大きい年や、ほかの経費が少ないときに修繕を行えば、利益拡大に伴う税負担の増大を防げます。

5. 広告宣伝費

入居者募集にかかる広告宣伝費も、不動産投資における経費となります。空室が発生すると、ポータルサイトの掲載や仲介会社が物件を紹介するための資料・リーフレット配布、内見対応などによるコストがかかります。

実際に客付けに向けた対応を行うのは管理会社や不動産仲介会社なので、オーナーとしては、入居者獲得に際して彼らに支払う費用のうち、物件の広告・宣伝にあてられたものが広告宣伝費となります。

6. 通信費

不動産投資に必要とする通信費は、経費として計上できます。不動産の情報収集のために使用するインターネット、日々連絡を取るためのスマートフォン、固定電話などが該当します。インターネットの回線料や本体代金、ソフト・アプリの購入代金などを計上しましょう。

ただし、大家業を専業として行っていない方の場合、多くはプライベートでの使用を兼ねていると考えられます。その場合には、業務以外での使用割合を合理的に按分する「家事按分」が必要です。たとえば、パソコンの使用割合が業務とプライベートで半々であるなら、実際の本体価格・通信費の50%を経費計上しましょう。

7. 新聞図書費

不動産投資にかかわる情報収集の一環として購入・購読する新聞や図書についても経費計上できます。不動産投資に関する専門書や雑誌、日本経済新聞や業界専門の新聞などが該当します。

日刊新聞は一般的には認められませんが、明らかに不動産事業の情報収集目的で購読しているという場合は算入の余地があります。最終的な判断は、税理士などの専門家に相談するのも一案です。

8. 保険料

不動産に設定する火災保険・地震保険などの保険料も、経費として計上できです。これらは不動産経営を安定的に実行するうえで欠かせないコストとみなされるため、保険契約が不動産物件を守るうえで正当な内容であれば経費となります。最近では孤独死における損害を補償する保険もありますが、同様に経費計上が可能です。

9. 租税公課(税金)

不動産経営にかかる税金については、経費計上が可能です。個人で事業を営んでいる場合に運営中にかかる税金としては、下記のようなものがあります。

- 固定資産税

- 都市計画税

- 登録免許税

- 不動産取得税

- 印紙税

- 自動車税、重量税(不動産投資に使っている部分のみ)

なお、不動産所得に対してかかる所得税や住民税は、事業の収益からではなく、あくまで所得を得た個人に発生する建付けで、経費計上はできません。この点は特に注意しましょう。

10. その他経費となる費用

その他でも、不動産経営に使用していることが正当に示せるのであれば以下のような費用を経費計上する余地があります。

| 税理士への報酬 | 不動産投資に伴う確定申告や収支報告目的に使用していれば経費計上可能 |

|---|---|

| 旅費・交通費 |

不動産購入のための現地訪問や、交渉・契約のための移動において、以下のような費用を経費計上 ・公共交通機関の運賃 |

| 自動車関連の費用 |

不動産投資に使用しているなら、以下のような費用を経費計上できる ・自動車購入代金 |

| 交際費 | 不動産会社や管理会社との打ち合わせであれば、飲食代を経費計上可能 |

| 勉強のための費用 | 有料のセミナーやコンサルティング料の支払いは、経費に計上 |

いずれも「不動産投資に関連する費用」であることが大前提となります。プライベート目的でも使用するという場合には、正当な理由をもって家事按分しなければなりません。

経費計上において、判断を誤りやすいケースを3つ紹介します。いずれも個別の状況に応じて適切な計上方法が変わってくるのがポイントです。自力で適切な判断をするのが難しいという方は、税理士などの専門家に相談するとよいでしょう。

- 借入金利息の経費計上

- 家事按分

- 修繕費の経費計上

それぞれについて、詳しく紹介します。

借入金利息の経費計上

不動産所得が赤字の場合には、建物部分に対する支払い利息だけが経費となり、土地部分は経費なりません。特に経費がかさみがちな初年度や、多額の減価償却費を計上するスキームの場合には注意が必要です。

不動産所得が赤字のときに、ルールに従って確定申告するためには、ローン返済額を元本部分と金利部分に分けて、さらに建物部分と土地部分に分ける必要があります。

ローン返済額の元本部分・金利部分は、金融機関から届く返済予定表などで確認できます。元利均等返済の場合は、返済額に占める金利部分の割合は返済と共に変わっていくため、自力で算出するのは難しいので、注意しましょう。

土地にかかった利息は、当初購入時の建物部分へ充当された金額を使用して、次のように計算します。

土地にかかった利息=利息×(当初借入金額-建物代)÷当初借入金額

不動産所得が赤字の場合の経費計上できる利息=利息ー土地にかかった利息

購入時に自己資金を拠出した場合には、自己資金は全額を土地に使用したものと考えて計算します。

家事按分

兼業投資家の場合、不動産事業のために事務所を持つようなケースは稀なため、家事按分が発生する場合が多いでしょう。家事按分の方法としては、大きく分けて二つの方法があります。

一つは事業に使用している部分の数や量で按分する方法です。たとえば、自分が住む賃貸住宅で、不動産事業の運営も行なっているという場合に家事按分をするとしましょう。

自宅が100平米あるとして、うち30平米を事業用のスペースとみなし、家賃の30%を経費計上する方法があります。また、電気代の家事按分について、自宅のコンセントの数のうち、事業用に使用しているコンセントの数の割合で計算するなどの方法もあります。

もう一つは、使用している時間・日数を基に計算する方法です。たとえばインターネットの通信料について、総使用時間と不動産投資のために使用している時間を割り出して計上する方法があります。

まず、インターネットの1週間の使用時間を1日4時間×7日=28日とします。そのうち、不動産の情報収集や勉強、不動産会社とのやりとりなどで1日2時間×5日=10時間使用しているとしましょう。このときには、10時間/28時間で、およそ35%を経費計上が可能です。

修繕費の経費計上

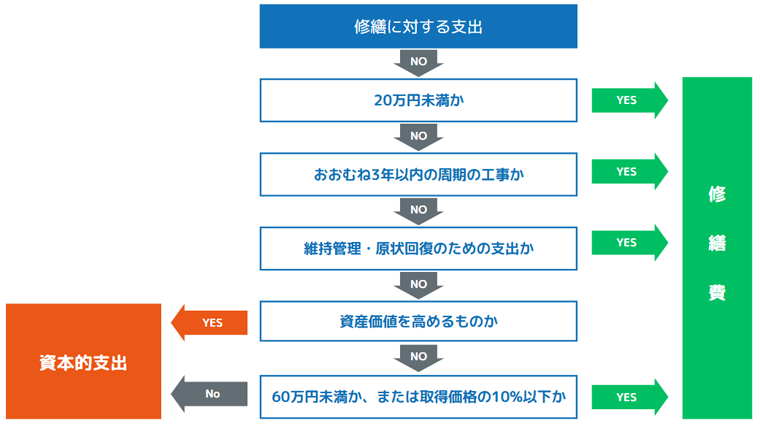

修繕費は、その工事内容が高額で資産価値を向上させるものであるとみなされると「資本的支出」と見なされ、全額経費計上ができなくなります。以下のような判断軸となります。

たとえば、大規模修繕の際に、新たな設備を導入したり、既存よりも高機能な塗料・建材などを使用すると、資本的支出とみなされる可能性があります。資本的支出かその年の修繕費となるかは微妙な判断を伴うため、施工業者と税理士双方と相談しながら、計上方法をも考慮した適切な施工方針を決めていきましょう。

不動産投資に関わる経費は多岐にわたります。計上可能な経費を正確に理解し、正しく確定申告を進めるのが重要です。事業に関係のない科目を計上すれば、税務調査で不正を疑われ、追徴課税を受けるリスクがあります。

一方で、本来申告可能な経費の計上を失念すれば、税金負担が本来あるべき金額より多くなり、不動産経営の成績が悪化します。正当性を保ちつつも、計上可能な金額を最大限経費に入れて、所得税・住民税を適正額に抑えることが堅実な不動産経営には大切な要素です。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.