不動産投資の経費を徹底解説! 節税できるもの・できないものとコツを紹介 | 全国の不動産投資・収益物件|株式会社リタ不動産

不動産投資の経費を徹底解説! 節税できるもの・できないものとコツを紹介

2025-10-20

納税は国民の義務であるため、正しい金額を期限通りに申告・納税しなくてはいけません。一方、不動産投資をはじめとした事業においては、収益を獲得するために必要な費用を経費として計上することで、一定の節税効果が見込めます。そのため、計上できる経費に抜け・漏れをなくすのが重要です。この記事では、不動産投資で経費にできるもの・できないものを節税のコツとともに解説します。

目次

本題に入る前に、不動産投資においてなぜ経費が重要になるかを簡単に解説しましょう。

経費が多いほど所得は少なくなる

大前提として、不動産投資を含めた事業においては、計上する(できる)経費が多いほど、所得は少なくなります。そして、所得税や住民税、法人税などの税金は所得に対してかかるため、計上される所得が少なければ結果として支払うべき税金も少なくなるはずです。

細かい部分は割愛しますが、基本的な仕組みとして「経費が多くなれば所得は少なくなる→所得が少なくなれば税金も少なくなる」という基本的な仕組みを理解しましょう。

むやみに経費を計上するのは厳禁

ただし、節税のためであってもむやみに経費を計上するのは好ましくありません。そもそも、経費とは「収益の獲得に寄与した費用」である以上、無関係な出費を経費として計上することはできないためです。万が一、事業とまったく無関係な出費を経費として計上した場合、税務調査でその旨を指摘され、修正申告を求められる可能性があります。

また、減価償却費以外の経費は、実際の現金の出入りを伴う以上、むやみに支出を増やすと資金繰りに影響を及ぼします。確定申告で還付金を受け取れたとしても、それを上回る出費があったなら無意味になるため注意が必要です。

不動産投資において経費として計上できるものの具体例として、以下の項目を紹介します。

- 固定資産税など一部の税金

- 不動産投資ローンの利息

- 減価償却費

- 火災保険料、地震保険料など

- 管理会社に支払う管理委託料

- 仲介手数料

- 物件の修繕費

- 現地視察、セミナー参加への旅費・交通費

- 通信費

- 入居者募集のための広告宣伝費

- 不動産投資に使う車の購入・維持費

- 専門家への報酬

- 不動産投資に関連する交際費

- セミナー代・書籍代

固定資産税など一部の税金

固定資産税を含めた以下の税金は、不動産投資において経費として扱うことができます。

- 固定資産税

- 都市計画税

- 登録免許税

- 不動産取得税

- 印紙税

- 自動車税、重量税(不動産投資に使っている部分のみ)

- 利子税

- 法人事業税

これらは、事業を行うために不可欠な費用であるためです。

不動産投資ローンの利息

銀行等の金融機関から不動産投資ローンを通じて融資を受けている場合、利息の部分は経費計上することが可能です。ただし、建物部分の金利と土地部分の金利については、やや扱いが異なる点に注意しましょう。

| 建物部分(設備も含む)の金利 | 費用として計上可能 |

|---|---|

| 土地部分の金利 | 費用として計上可能(ただし、赤字の際は損益通算の対象にできない) |

一方、ローンの元金部分は費用として計上することはできません。元金部分は物件を購入した時点で資産として計上しているためです。

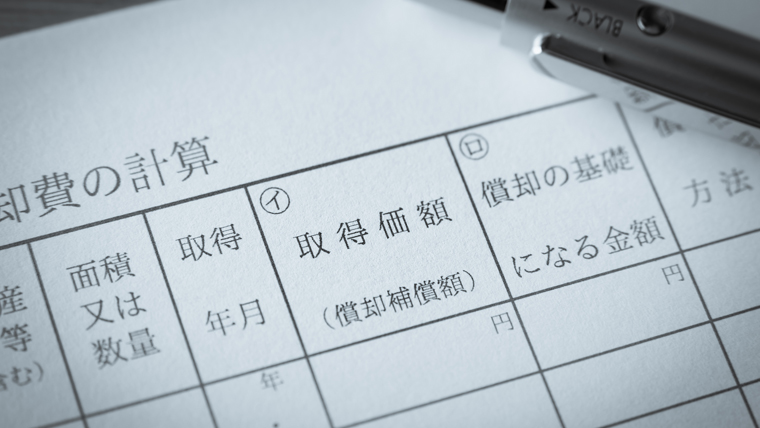

減価償却費

物件の購入費用のうち、建物の部分に関しては、取得金額を法定耐用年数と築年数から求めた数値で割った金額を減価償却費として計上します。一方、土地は年月の経過や利用による価値の目減りはないと考えられるため、減価償却はしません。

なお、減価償却については以下の記事でも詳しく解説しているのでぜひ参考にしてください。

火災保険料、地震保険料など

火災保険、地震保険、孤独死保険など、物件の維持管理のために必要な保険料は、経費として計上可能です。また、不動産投資ローンの契約に含まれる団体信用生命保険料も経費にできます。ただし、実際は不動産投資ローンの金利に上乗せされる形で支払うため、金利を経費として扱うことで間接的にその中に含まれる保険料分も経費として計上される仕組みです。

これらを経費として計上する際は、加入している保険会社に連絡し、明細を取り寄せましょう。なお、あくまで「不動産投資に関連して発生した保険料」であることが条件となるため、自宅分の火災保険料・地震保険料を経費にできません。

管理会社に支払う管理委託料および管理費

管理会社に管理を委託している場合、委託料も経費として計上できます。確定申告の際に管理委託料の明細が必要になるため、取りまとめておきましょう。事前に相談すれば、確定申告用の資料をまとめてくれる管理会社もあります。

もちろん、エレベーターやエントランスなどの共用部分の清掃や設備の保守点検にかかる管理費も、経費として計上可能です。1年分の請求書をまとめておくと良いでしょう。

仲介手数料

アパート、マンションなどの投資用物件を取得するために不動産会社に支払った仲介手数料があれば、経費として計上できます。物件を取得するために必要な出費である以上、不動産投資による収益とも関連するためです。

物件の修繕費

入居者退去後の原状回復にかかる費用や、共用部分、居室部分の設備等の故障に伴う費用は、修繕費として経費計上が可能です。

ただし、以下2つの条件を満たさなくてはいけません。

- 20万円未満の支出またはおおむね3年以内の周期で定期的に行われる場合

- 明らかに資本的支出でない場合で、60万円未満または前期末の取得価額のおおむね10%以下の支出の場合

なお、会計処理に伴う仕訳は以下のようになります。

例)

居室部分のインターホンが故障したため、修理費用3万円を現金で工事業者に支払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 修繕費 | 30,000 | 現金 | 30,000 |

資本的支出とは

上記2つの条件を満たさない形での修繕は、資本的支出として扱われます。資本的支出とは、投資用物件を含めた建物の価値を高めるために行う支出や投資のことです。修繕費が資本的支出に当たる場合は、建物の価値を向上させるものとして、帳簿価格に上乗せされます。

なお、会計処理に伴う仕訳は以下のようになります。

例)

入居者を呼び込むための施策として、システムバスの交換や壁紙の貼り替えを含めた大規模なリノベーションを行い、工事費用として300万円を現金で工務店に払った。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 建物 | 3,000,000 | 現金 | 3,000,000 |

現地視察、セミナー参加への旅費・交通費

物件の現地視察、セミナー参加への旅費・交通費であれば、経費として計上できます。自家用車で移動した場合のガソリン代・高速道路代や駐車場代、現地でのホテル等への宿泊費も含めることができます。領収書をもらったら、簡単でいいので余白に目的をメモしておくと後で整理しやすいはずです。また、券売機で切符を買った、ICカードで乗ったなどの理由で領収書がない場合は、明細を旅費精算書としてまとめておきましょう。

通信費

プロバイダ料金、携帯電話料金などの通信費も、不動産投資に関連する経費として計上可能です。ただし、個人事業主として取り組んでいる場合は、プライベートの費用まで含めて計上しないよう、家事按分と呼ばれる手続きが必要になります。これは、生活費と事業費をはっきりと分けられない費用を、一定の割合で事業分だけ算出する方法です。通信品の場合、使用時間や使用日数を目安に按分すると良いでしょう。

たとえば、いわゆるサラリーマン大家で、週2日の休日や終業後の時間を使って取り組んでいる場合は30%として按分する方法が考えられます。仮に毎月の通信費が2万円だった場合、6,000円(=2万円×30%)を経費として計上可能です。

入居者募集のための広告宣伝費

物件の入居者を募集するためにチラシを印刷したり、ポータルサイトへの掲載依頼を出したりするのにかかる費用も、広告宣伝費として経費計上が可能です。

不動産投資に使う車の購入・維持費

不動産投資に使う車の購入・維持費も、事業に使用した部分については経費として計上することが可能です。主に以下の費用が計上できると考えましょう。

- 車両本体の購入代金

- ガソリン代

- 駐車場費用

- 高速代

- 車両保険料

- 自動車税(種別割)

- 車検費用

なお、不動産投資に関連する調査等で使用した高速代、ガソリン代、駐車場代は旅費交通費として全額経費として計上することが可能です。ただし、車をプライベート用にも兼用している場合、前述した家事按分の手続きが必要になります。

たとえば、毎月の走行距離が500km、そのうち不動産投資で使用した部分が200kmだったと仮定し、ガソリン代が1万5,000円だった場合、旅費交通費として計上できるのは6,000円(=1万5,000円×200km÷500km)となります。

専門家への報酬

不動産投資に伴って生じる手続きを税理士(確定申告)、司法書士(登記)、弁護士(滞納等の紛争解決)等の専門家に依頼した場合、経費として計上できます。

不動産投資に関連する交際費

不動産会社・金融機関・管理会社などの担当者との打ち合わせに要した飲食費は、経費として認められます。領収書に、会食をした際のメンバーと目的をメモしておくと良いでしょう。

セミナー代・書籍代

不動産投資に関連するセミナーに参加したり、書籍や雑誌を購入したりした場合、情報収集に要した費用として参加費や購入代金を経費として計上できます。

不動産投資における収益(家賃収入)を得ることと関係ない費用は、経費に含めることはできません。間違って経費に含めると、税務調査が入る原因となるため注意してください。

不動産投資において経費にできないものについて、具体例を挙げて解説します。

- 所得税

- 個人的な飲食代、旅行代

- スーツなどの服飾代

- ジム代などの娯楽費

- 資格スクールの料金

- 交通違反の罰金や反則金

所得税

所得税のように、事業とは関係なく支払わなくてはいけない税金は経費として扱うことはできません。同様の理由で住民税、法人税も経費にはできません。

個人的な飲食代、旅行代

自分だけ、もしくは家族や恋人など不動産投資に関係ない相手との食事や旅行にかかった費用を経費として計上することはできません。

旅行先で一時的に恋人や家族と別行動し、現地物件の視察や不動産会社の担当者等と面談した場合は、本人の旅行代を経費として計上する余地はあります。しかし、実際に経費として計上できるかはケースバイケースであるため、税理士や税務署に相談してください。

スーツなどの服飾代

スーツなどの服飾代も、不動産投資において経費として計上することは難しくなっています。家賃収入を獲得することとは無関係であるためです。

芸能人やモデル、YouTuberやインフルエンサーであって、テレビ出演や撮影の際にしか使わない衣装・アクセサリーであれば経費計上できる可能性はありますが、不動産投資ではまず不可能と考えましょう。

ジム代などの娯楽費

ジム代などの娯楽費も、不動産投資において経費として計上することはできません。家賃収入を獲得することとは無関係であるためです。

資格スクールの料金

宅地建物取引士や賃貸不動産経営管理士など、不動産に関連する資格を取得するために通う資格スクールの受講料も、経費にするのは難しいでしょう。少なくとも、サラリーマン大家として賃貸経営だけを行うなら、これらの資格がなくても何ら問題はないためです。

なお、所得税法基本通達において、資格の取得費用を経費に算入できるかの判断基準が示されています。

業務を営む者又はその使用人(業務を営む者の親族でその業務に従事しているものを含む。)が当該業務の遂行に直接必要な技能又は知識の習得又は研修等を受けるために要する費用の額は、当該習得又は研修等のために通常必要とされるものに限り、必要経費に算入する

過去には国税不服審判所において弁護士が大学院に通う際の授業料について、必要経費としての参入を認めない判断が下されたこともありました(平15.10.27裁決、裁決事例集No.66 120頁)。

このような背景を踏まえると、資格スクールの料金を不動産投資における経費として認めてもらうのはほぼ不可能に近いかもしれません。

交通違反の罰金や反則金

交通違反の罰則や反則金、追徴課税により生じた追加での納税分は、経費に算入することはできません。これらは法令を守っていれば本来発生しない費用であり、不動産投資で収益を得ることとは無関係であるためです。

不動産投資において、経費を計上することには一定の節税効果があります。ただし、根拠もなく計上するのは、税務調査で指摘を受ける原因になりかねません。

トラブルを起こさないためにも、証拠を残しておき、万が一税務調査が入っても適確に回答できるようにしておくのが重要です。その点を踏まえつつ、不動産投資で経費を計上する際に意識すべきポイントを解説します。

経費にできそうなものは漏れなく計上する

基本的なことではあるものの、経費にできそうなものは漏れなく計上するのは非常に重要です。そのため、プライベートの費用と事業用の費用とは明確に区別しましょう。

ただし、中にははっきりと分けるのが難しい費用もあるため、レシートや領収書に何をした時の費用かをメモにし、記録を残すのが重要です。

領収書やレシートをしっかり保管する

領収書やレシートは、しっかり保管するくせを付けましょう。少なくとも経費として計上するためには、払った費用について以下の情報を正確に記録しておかないといけません。

- 日付

- 支払い先

- 金額

- 費用の目的

- 支払手段(現金やクレジットカード、QRコード決済など)

領収書やレシートをそのまま保管するだけでも問題ないですが、余力があれば会計ソフトや表計算ソフトで情報を整理しておきましょう。なお、感熱紙が使われている領収書やレシートは、文字が消えてしまわないよう二つ折りにして保管してください。

電子取引の元データを保存する

電子取引の元データを保存しておくのも、非常に重要です。2024年1月から電子取引における電子データ保存が義務化されたため、以下の取引に関するデータは、そのまま保存しなくてはいけません。

- メールやビジネスチャットに添付された領収書・請求書

- キャッシュレス決済による取引

- USBメモリ、DVDなどのデバイスを通じて受け取った領収書・請求書

管理のために紙に印刷してファイリングするのは自由ですが、あくまで元データを保存する前提となります。元データを保存せずに破棄してしまうと電子帳簿保存法違反となり、青色申告の取り消しや追徴課税などのトラブルになるため注意してください。

不動産投資において節税するためには、経費を漏れなく計上することが非常に重要です。しかし、それ以外の方法を取り入れることで、より効果的に節税できるようになります。ここでは、効果的に節税するために取り入れてほしい方法として、以下の3点について解説します。

- 青色申告を選択する

- 減価償却を行う

- 損益通算をする

青色申告を選択する

個人事業主として不動産投資に取り組む場合は、なるべく青色申告を選択しましょう。青色申告とは、一定の要件に沿って帳簿の備え付けをし、その帳簿を基に所得税の申告・納税を行う制度です。これに対して、青色申告以外の申告方法を白色申告と呼びますが、これは以前使われていた申告書の色に由来します。

両者の基本的な差は以下のとおりですが、青色申告の方が節税効果は高いため、積極的にチャレンジしてみましょう。

| 項目 | 青色申告 | 白色申告 |

|---|---|---|

| 控除 | 多い(特別控除最大65万円) | 少ない(特別控除なし) |

| 税務署への申請 | 必須 | 不要 |

| 帳簿 | 複式簿記 | 単式簿記 |

| 確定申告の際に出す書類 | 確定申告書、青色申告決算書 | 確定申告書、収支内訳書 |

| 保存 | さまざまな帳簿を保存しなくてはいけない | 法定帳簿と任意帳簿を保存する |

減価償却を行う

節税という意味では、減価償却を行うのも重要です。減価償却とは、アパート・マンションなどの投資用物件をはじめとする固定資産の取得原価を、耐用年数を基に各年度に費用として割り振っていく手続きを指します。

減価償却費の最大化が鍵

減価償却費は他の費用とは違い、現金が出て行くことはありません。そのため、経費を最大化したければ、なるべく減価償却費を多くするに越したことはないのも事実です。

ただし、減価償却費を計上していくと、売却する際の物件の簿価が低くなるため、会計上の利益が出やすくなる点に注意しなくてはいけません。一見良いことのように思えますが、他の所得と損益通算ができないため、状況次第ではかえって税金が高くなる可能性が出てきます。事前に税理士などの専門家にも相談し、どのようにするのが最も節税の観点から効果的かを確認しましょう。

損益通算をする

損益通算も積極的に行うと、不動産投資における節税に役立ちます。損益通算とは、万が一不動産投資で赤字を出してしまった場合、所得を求める際に自分の本業の所得(給与所得など)から差し引くことを指します。

たとえば、本業で1,500万円の所得があったものの、不動産所得が500万円の赤字になった場合、差し引くことで所得を1,000万円に圧縮することが可能です。

なお、損益通算はあくまで不動産所得が赤字の時に行う手続きである点に注意しましょう。

不動産投資を含め、事業において収益を得るためにかかった費用であれば経費として計上できるため、節税のためにも抜け・漏れのないようにすることは重要です。しかし、本来計上してはいけない費用を含めると、後々追徴課税などのトラブルが起きるため注意して下さい。

また、節税したいからといって払う必要がない費用まで無意味に払って経費に算入しようとするのは、資金不足を招きかねないため止めましょう。

なお、実際にどのぐらい節税できるかは個々の状況によっても異なるため、必ず税理士や税務署に相談してから進めてください。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.