マスターリース契約とは? 契約の種類やメリット・デメリットも解説! | 全国の不動産投資・収益物件|株式会社リタ不動産

マスターリース契約とは? 契約の種類やメリット・デメリットも解説!

2025-06-26

マスターリース契約は、一括賃借人にあたるサブリース会社が不動産オーナーの収益物件を一括で借り上げ、オーナーの代わりに不動産経営を展開する仕組みです。オーナーが物件管理にかかる負担を減らしつつ、安定した家賃収入を得られるメリットがあります。

しかし、不動産経営に長年携わっているにもかかわらず、具体的な契約の仕組みや、サブリース契約との違いについてわからない賃貸オーナーも少なくありません。

そこで、本記事では、マスターリース契約の仕組みについて説明した後、マスターリース契約を利用するメリット・デメリットについて解説します。利用する際の注意点やサブリース会社を選ぶ際のポイントについても解説するため、ぜひ参考にしてください。

目次

マスターリース契約とは、一括賃借人(転借人)が、不動産オーナーとの賃貸借契約に基づき、不動産を一括して賃借(マスターリース)し、各入居者に転貸する契約です。不動産オーナーが煩わしい賃貸業務から解放され、安定的な賃貸収入を得られるメリットがあります。

マスターリース契約では、入居者の募集や審査、入居後のクレーム対応、家賃の督促といった煩雑な業務は、すべてサブリース会社が代行してくれます。そのため、不動産オーナーは空室リスクや家賃滞納といった日々の不安から解放され、精神的負担も大きく軽減されます。

ここからは、マスターリース契約の仕組みのほか、サブリース契約や管理委託との違いについて解説します。

マスターリース契約の仕組み

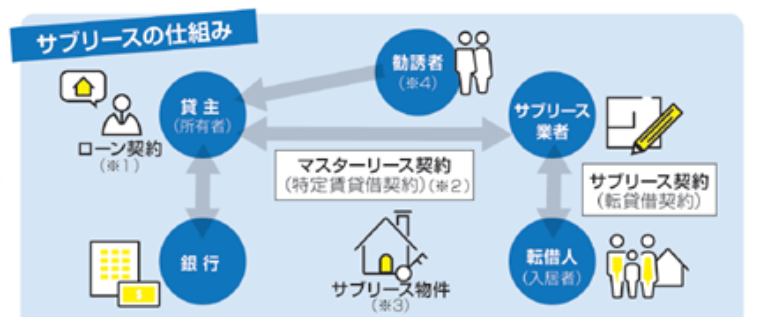

マスターリース契約では、まず貸主である不動産オーナーが一括賃借人であるサブリース会社と賃貸借契約を締結します。両者間で締結する賃貸借契約については、契約期間の満了により、確定的に賃貸借が終了する定期借家契約が多いとされます。

続いて、サブリース会社が各入居者と転貸借契約、不動産管理会社と業務委託管理に関する契約をそれぞれ締結します。

このようにマスターリース契約では、不動産オーナーは入居者と直接契約しません。不動産管理会社とも契約しないため、不動産オーナーは直接不動産経営に携わらなくとも、利益を得られます。

なお、サブリース会社がなぜ利益を得られるのかというと、サブリース会社は、不動産オーナーに支払う賃料よりも、入居者から受け取る賃料を高く設定しているためです。つまり、サブリース会社は賃料の価格差を利用し、利益を上げています。

サブリースとの違い

マスターリースとサブリースとの間にある違いは、契約の主体です。

実際、一括借り上げを意味する「マスターリース」は、サブリース会社が不動産オーナーから物件を借り上げる契約を指します。一方、転貸を意味する「サブリース」は、サブリース会社が入居者との間で締結する契約を指します。

つまり、サブリース会社を起点に不動産オーナーとの間で締結される原賃貸借契約が「マスターリース契約」、サブリース会社を起点に各入居者との間で締結される転貸借契約が「サブリース契約」と呼ばれているのです。

したがって、マスターリースはサブリース会社を前提とした契約であり、どちらか片方だけではビジネススキームが成立しません。

実際、不動産投資業界でも、マスターリース契約とサブリース契約を厳密に分けている会社は少なく、不動産オーナーとサブリース会社が締結する原賃貸借契約もサブリース契約と呼んでいるケースが大半です。

管理委託との違い

管理委託とは、収益物件のオーナーが不動産管理会社と契約を締結し、物件の管理委託を任せる方法です。契約をもとに、オーナーが建物や共有設備の管理や募集業務、入居者とのトラブル対応などを不動産管理会社に委託できます。

マスターリースと管理委託の違いは、費用負担の大きさです。たとえば、家賃から差し引かれる費用は管理委託が家賃の5%であるのに対し、マスターリースは家賃保証タイプを採用した場合、手数料が家賃収入の15%に上ります。

費用負担の違いにより、収益物件の稼働率が高ければ、管理委託はマスターリースよりもキャッシュフローが大きくなります。しかし、管理委託を採用する場合は空室リスクを直接負わなければなりません。したがって、空室が生じた際の賃料収入の減り幅は、マスターリースより管理委託の方が高い場合があります。

マスターリース契約は、賃料固定型と実績賃料連動型の2種類に大別します。ここからは、それぞれの種類の定義のほか、メリットやデメリットについても説明するため、参考にしてください。

賃料固定型

賃料固定型は、空室の有無にかかわらず、毎月一定の賃料が不動産オーナーに支払われる契約形態です。物件の空室によって不動産収益が減っても、契約に基づいて毎月一定額の賃料が不動産オーナーに支払われる特徴があります。

賃料固定型のメリットは、不動産オーナーが安定した収入を確保できる点です。安定した収入を得られるため、不動産オーナーは収支計画を立てやすいといえるでしょう。しかし、竣工後の数カ月や、入居者が退去した後の一定期間は、不動産オーナーへの支払いが免除される免責期間に設定される可能性がある点に注意が必要です。

一方、賃料固定型は、賃料が固定されているため、周辺物件の家賃相場が上がったとしても賃料が上がらないというデメリットがあります。契約途中で賃料を相場どおりに上げてもらうのが難しいため、長期的には機会損失が生じる可能性があるでしょう。

実績賃料連動(パススルー)型

実績賃料連動型は、サブリース会社が入居者から収受した賃料をそのまま不動産オーナーに賃料として支払う方法です。

実績賃料変動型のメリットは、賃料の市場相場や景気変動に応じて柔軟に賃料設定できる点です。そのため、賃貸市場全体で家賃が上昇している局面では、オーナーは家賃の引き上げに伴って収益を最大化できるでしょう。

一方、実績賃料変動型は、賃料固定型と異なり、賃料収入が不安定になる場合があるため、収入予測が難しい点がデメリットといえます。また、家賃保証がないため、空室が続くと、不動産オーナーの収益が低下するおそれがあるでしょう。取り扱っているサブリース会社が少ない点にも注意が必要です。

マスターリース契約を利用するメリットには、次の3つがあります。

- 賃貸借契約が一本化される

- 将来の相続税負担が軽減される

- 安定した家賃収入を得られる可能性がある

上記をまとめると、マスターリース契約は不動産経営を効率化してくれるのがメリットといえます。これを踏まえ、マスターリース契約のメリットについて解説するため、参考にしてください。

賃貸借契約が一本化される

マスターリース契約は、相手方と締結する賃貸借契約がサブリース会社に一本化されるため、入居者に個別対応する必要がありません。そのうえ、物件の管理業務や入居者募集、退去対応などもサブリース会社に委託できるため、不動産オーナーは不動産経営にかかる負担を大幅に軽減できるでしょう。

マスターリースにより、物件管理に費やす時間と労力を最小化できれば、不動産オーナーは、投資計画の立案といった不動産投資業のコア業務に注力可能です。他方、サブリース会社は賃貸市場の動向や物件のターゲット層を理解しているため、適切な入居者の募集方法を選択することで、高い入居率を維持してくれるでしょう。

将来の相続税負担が軽減される

マスターリース契約は、将来の相続税負担の軽減ができます。賃料固定型のマスターリース契約では、賃貸割合が常に100%とみなされることから、相続税評価額が低くなり、納税額を抑えられるためです。

土地と建物の相続税評価額を求めるうえでは、次の計算式のように、いずれも相続時の入居率を示す賃貸割合が用いられます。

貸家建付地の価額=自用地としての価額×(自用地としての価額-借地権割合×借家権割合×賃貸割合)

(建物の評価額の求め方)

貸家の建物評価額=家屋の固定資産税評価額-(家屋の固定資産税評価額-借家権割合-賃貸割合)

つまり、相続前にマスターリース契約を締結しておけば、土地と建物の相続税評価額がいずれも低く算出され、土地と建物にかかる相続税の節税効果を最大化できるというわけです。

安定した家賃収入を得られる可能性がある

マスターリース契約は通常の賃貸経営と比べて、安定した家賃収入を得られる可能性が高いといえます。賃料固定型のマスターリース契約を選べば、オーナーは契約期間中、空室が発生しても一定の賃料を受け取れるためです。

また、マスターリース契約では、サブリース会社が一括して不動産オーナーに賃料を支払うため、滞納リスクも小さいといえるでしょう。

マスターリース契約を利用するデメリットには、次の3つがあります。

- 永続的な家賃収入は保証されない

- オーナーからの契約解除は難しい

- 敷金・礼金が受け取れない

このうち、家賃収入の非保証とオーナーからの契約解除の難しさについては、借地借家法に基づくデメリットです。これらをもとに、マスターリース契約を利用するデメリットについて解説するため、参考にしてください。

永続的な家賃収入は保証されない

サブリース契約は、賃料固定型を採用したとしても、必ずしも永続的な家賃収入が保証されるわけではありません。サブリース契約は建物賃貸借契約に当たることから、借地借家法に基づいて借主であるサブリース会社からの賃料減額請求権が認められているためです。

サブリース会社からの賃料減額請求権を認める借地借家法の根拠条文は、法第32条1項です。法第32条1項によれば、建物の家賃が、土地や建物に対する租税その他の負担の増減や経済事情の変動により、近傍同種の建物の家賃と比べて不相当になったとき、貸主または借主が相手方に対し、建物の賃料の増減を請求できます。これは、特定賃貸借契約に分類されるサブリース契約でも例外ではありません。

したがって、サブリースを利用する貸主の不動産オーナーは、借主のサブリース会社から賃料の減額を請求されたら、話し合いに応じなければなりません。

話し合いがスタートしても、被請求者が、相手方の請求どおりに応じなければいけない法的義務はありません。それでも、サブリース契約を採用する不動産オーナーは、借地借家法によって、家賃が完全に保証されるわけではないことを知っておく必要があるでしょう。

オーナーからの契約解除が難しい

サブリース契約は借主が大きく保護される借地借家法が適用されるため、貸主の不動産オーナーが一方的に借主のサブリース会社との契約を解除できません。

実際、借地借家法では、賃貸人による賃貸借契約の解約の申し入れは、正当の事由があると認められない限りできません(借地借家法第28条)。また、解約を賃借人に申し出ても、解約までには申し入れの日から6カ月が経過する必要があります(借地借家法第27条1項)。

上記のように、マスターリース契約では、貸主の不動産オーナーによる解約の申し入れが契約期間中、厳しく制限されています。一度契約を結ぶと解約が難しい実情を踏まえ、不動産オーナーは、実績や会社規模を踏まえて慎重にサブリース会社を選ぶ必要があります。

敷金・礼金が受け取れない

サブリース契約では、入居者が支払う敷金・礼金・更新料はサブリース会社の収益になるため、不動産オーナーは敷金、礼金などを受け取れません。

なお、現行法では、サブリース契約終了後に入居者がサブリース会社に差し入れた敷金が不動産オーナーに引き継がれ、不動産オーナーが入居者に敷金を支払うことを定めた法律はありません。

ただし、マスターリース契約が、不動産オーナーによる敷金の承継を前提としている内容の場合、不動産オーナーによる敷金の承継が認められる可能性があります。たとえば、サブリース会社が入居者から預かった敷金を全額不動産オーナーに預けている場合、サブリース会社から不動産オーナーへの敷金の承継が認められる可能性が高いとされます。

マスターリース契約を利用する際の注意点には、次の2つがあります。

- 修繕費の負担がかかる可能性がある

- 契約内容が定期的に見直され、変更される

このうち、「修繕費の負担」については、契約前にしっかり確認しておくことで、リスク回避が十分に可能です。これを踏まえ、ここから解説する注意点についてご参照ください。

修繕費の負担がかかる可能性がある

サブリース契約は不動産オーナーがサブリース会社に転貸しているに過ぎず、退去や築年数の経過に伴って発生する修繕費や原状回復費は不動産オーナーが負担しなければなりません。

たとえば、築年数が経過した物件で外壁補修や屋根の修繕が必要になった場合、不動産オーナーはその修繕費を負担する必要があります。

また、賃貸借契約の契約書や重要事項説明書に修繕の負担範囲を明記していない場合、後になって想定外の修繕費を請求される場合があります。想定外の支出を避けるためにも、契約前の確認を怠らないようにしましょう。

契約内容が定期的に見直され、変更される

サブリース契約では、契約内容が2〜3年に1回見直され、変更されます。つまり、一度締結した契約内容が永続的に続くわけではありません。

契約を見直した結果、高い空室率によりサブリース会社が十分な利益を期待できない場合、サブリース会社より賃料の引き下げや解約を提案されることがあります。そのため、不動産オーナーは、収益低下によって賃料の引き下げや解約を提案されないように、自身でも空室リスクに対応する必要があるでしょう。

サブリース会社を選ぶ際のポイントには、次の3つがあります。

- 契約内容が妥当かどうか

- 賃貸管理の実績が豊富かどうか

- 財務状況が健全かどうか

このうち、契約内容の妥当性と財務状況については、専門的な知識が必要なため、必要に応じて専門家に意見を仰ぐことをおすすめします。これを踏まえ、ここから説明するポイントについて参考にしてください。

契約内容が妥当かどうか

サブリース会社から提案される特定賃貸借標準契約書の内容は、マスターリース契約の締結に先立って必ずチェックしましょう。

よく確認すべきポイントは、次の5つです。

- 契約内容

- 家賃と家賃改定

- 免責期間

- 修繕費等の費用分担

- 契約の解除

このうち、家賃の改定についてはトラブルが頻発しやすいため、不利な条件になっていないかのチェックが必要です。

一方、家賃を保証されない免責期間については相場とされる1〜3カ月より期間が長く設定されていないかを確認しましょう。

このように、契約書を読み解くうえでは、法的知識を必要とするため、必要に応じて法律の専門家にリーガルチェックを依頼するとよいでしょう。

賃貸管理の実績が豊富かどうか

サブリース会社を選ぶうえでは、賃貸管理が豊富かどうかをチェックしましょう。賃貸管理の実績が豊富であれば、多くのノウハウが蓄積していると考えられるためです。

目利きとして賃貸管理の実績豊富なサブリース会社を選ぶと、首都圏を中心に2万2,000戸以上(2021年8月時点)を管理する武蔵コーポーレーション株式会社が挙げられます。同社は、管理する収益物件の平均入居率が築20年以上の物件を含めて97%と高いのが特長です。そのため、同社は、中古物件のサービスを利用したい不動産オーナーに適したサブリース会社といえるでしょう。

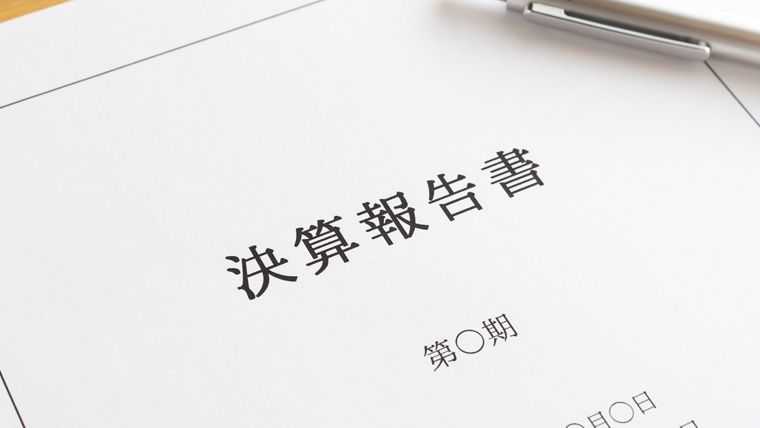

財務状況が健全かどうか

サブリース会社を選ぶうえでは、決算報告書や財務諸表などを通じて、企業の財務状況をチェックしましょう。財務状況が良いサブリース会社は不動産投資ローンの返済不能を招く倒産リスクが低いためです。

サブリース会社の財務状況を調べるうえで有用なのは、会社法に基づく決算公告で公開される貸借対照表(大会社は損益計算書を含む)です。決算公告で公開される貸借対照表は、「企業名+決算公告」で検索したうえで、検索結果画面に表示された企業のホームページや官報決算データベースから閲覧できます。ぜひ試してください。

マスターリース契約の締結をめぐっては、サブリース会社が交渉を有利に進めるため、マスターリース契約にかかるリスク・デメリットの説明を十分に行わないケースが少なくありません。結果、オーナーが契約内容を誤認したままマスターリース契約を締結するといったトラブルが多発しています。

こうしたサブリース会社とオーナーとのトラブルを防止するため、「賃貸住宅の管理業務などの適正化に関する法律」(サブリース新法)が2020年6月に施行されました。サブリース新法では、次のような規制が設けられています。

- 誇大広告の禁止(法第28条)

- 不当な勧誘の禁止(法第29条)

- 契約締結前における契約内容の説明と書面交付(法第30条)

- 契約締結時における書面交付(法第31条)

- 書類の閲覧(法第32条)

これらの規制により、オーナーがサブリースのリスクを理解する機会が増えた反面、サブリース契約に関するトラブルは後を絶たないのが実情です。

マスターリース契約は、効率よく収益物件を管理するための契約形態の1つです。不動産オーナーにとって管理負担を軽減しながら、安定した収益を得られる手段である反面、賃料減額リスクや契約解除の制約といったデメリットもあります。

そのため、契約前に契約書の内容をしっかり確認することが重要です。自社に最適な条件で契約を締結できれば、安定した不動産経営を実現できるでしょう。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.