初めての確定申告でここに苦戦! 現役不動産投資家が語る、注意点と対策まとめ | 全国の不動産投資・収益物件|株式会社リタ不動産

初めての確定申告でここに苦戦! 現役不動産投資家が語る、注意点と対策まとめ

2025-04-25

不動産投資を行うと、翌年はじめには確定申告を実施する必要があります。サラリーマンや公務員の場合、確定申告を行う頻度は多くないうえ、不動産所得に関する申告であるため、最初は苦戦する方も少なくありません。

今回は、すでに何度か確定申告を経験している筆者の経験も交えながら、初めての確定申告のポイントと、苦戦しがちな箇所、スムーズに進めるための対策について紹介します。なお今回の記事では、まだ不動産投資の規模が小さく「白色申告」を行うケースを想定しています。

不動産を購入したら、基本的には確定申告が必要になります。確定申告は、簡単にいうと、前年の所得を正確に伝えて、所得税を確定させるための作業です。確定申告の内容は自治体に連携されるため、実質的には住民税の確定にもつながります。

不動産購入により費用が発生し、さらに賃料収入の獲得により所得が増えた場合、これらを申告することで、給与所得等ほかの所得と合算した合計の収入・支出と所得が判明し、最終的な税額が確定するのです。

仮に、不動産所得が出ているのにもかかわらず申告を怠れば、申告漏れや脱税の疑いをかけられることになります。逆に赤字の場合は、経費を正しく申告することで所得を圧縮して、所得税や住民税の支払いを抑えられます。

給与所得と不動産所得、およびそれに付随する経費がある方の場合、一般に申告する項目は以下のとおりです。

- 給与収入・源泉徴収税額

- 給与所得の控除項目

- 不動産収入

- 不動産経費

もしも、給与所得と不動産所得以外にも所得が発生する場合には、該当する所得の申告も必要です。たとえば筆者の場合は、株式投資にかかる「配当所得」やFX投資等に伴う先物取引に係る雑所得等と原稿料などの雑所得も同時に申告したことがあります。ここからは、「給与所得」「不動産所得」のみが該当するケースを想定して解説します。

給与収入・源泉徴収税額

会社員であれば、給与収入が不動産のほかにあるケースがほとんどでしょう。確定申告作業を行う時点では、基本的に前年末に年末調整を完了させているはずです。年末調整を行った方が、確定申告の手間は減るので、給与収入だけで2,000万円を超えていて年末調整の対象外となる方以外は、確定申告の実施が想定されていても、年末調整を実施しましょう。

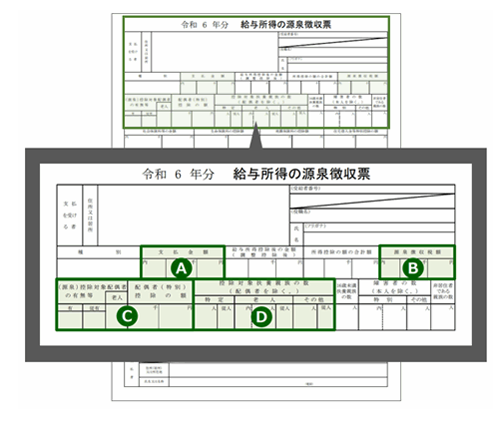

給与収入を得ていると、毎年源泉徴収票が発行されます。源泉徴収票には、収入と社会保険料などの控除項目が記載されているはずです。

収入金額については源泉徴収票に記載された金額を入力しましょう。以下の図のAが税引き前の年収にあたるものとなります。またBはすでに毎月の源泉徴収により間接的に支払い済みの税金です。

給与所得の控除項目

給与収入から所得を計算する際には、さまざまな控除が適用されます。基礎控除や収入に応じて適用される控除は自動計算されますが、社会保険料や保険料、住宅借入金等特別控除などは個々で状況が異なるため、確定申告で記載が必要です。

ただし、年末調整でこれらの申告と書類の提出が完結していれば、これらも源泉徴収票を参照することで簡単に記入ができます。

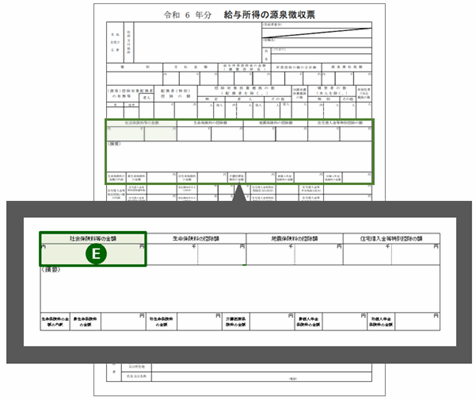

社会保険料とは健康保険・介護保険・厚生年金保険・雇用保険・労災保険の総称で、以下のEに金額が合計されています。

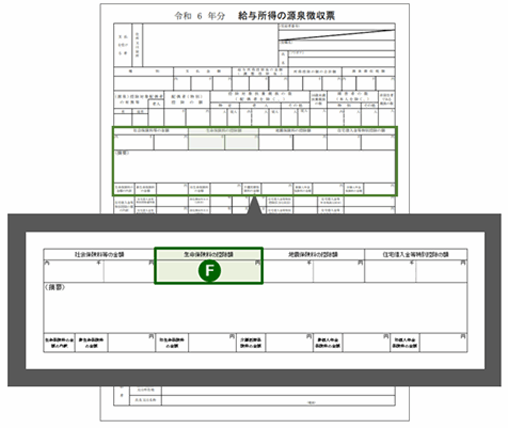

生命保険に加入していると、その保険料が一定額まで控除対象となりますが、こちらはFに記載されています。

住宅借入金等特別控除とは、通称「住宅ローン控除」と呼ばれるもので、住宅ローンの年末残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除できる制度です。こちらも源泉徴収に記載されています。このように年末調整を行っていれば、給与所得からの控除項目のほとんどが、源泉徴収票に集約されるため、確定申告時の手間が省けます。

不動産収入

不動産が賃料等を生み出して収入が発生している場合には、不動産収入の記入が必要です。不動産に関する収支は「収支内訳書(不動産所得用)」という書類に記入して、その書類から確定申告書に転記する仕組みです。「国税庁 確定申告書等作成コーナー」では「収支内訳書(不動産所得用)」とメインの「申告書第一表・第二表」を共に作成できます。

「収支内訳書(不動産所得用)」には、不動産の収入と経費を記入します。

収入については、次の項目に分けて記載します。

- 賃貸料

- 礼金・権利金・更新料

- 名義書換料・その他

多くの場合は賃貸料が大半を占めると思いますが、新たな入居者の発生や契約更新などが合った場合には、礼金・権利金・更新料が発生する場合もあるでしょう。

不動産経費

不動産の経費についても収支内訳書に記入します。収入と比べて多岐にわたり、かつ経費に含まれるか判断が難しいものも多いので、注意しましょう。

以下のような経費項目があります。

| 項目 | 概要 |

|---|---|

| 給料賃金 | 不動産経営において従業員を雇っているときに、給与を支払っていれば申告。 |

| 減価償却費 | 建物の取得価額を耐用年数に応じて経費計上して、帳簿上の資産価値を減らす仕組み。 |

| 貸倒金 | 未払いで回収不能となった家賃等を計上。 |

| 地代家賃 | 借地で不動産経営しているときに、支払っている地代を計上。 |

| 借入金利子 | 不動産ローンの返済額のうち、金利負担部分の金額。(そのうち土地の取得部分に該当する金利負担部分の入力も必要) |

| 租税公課 | 不動産取得税、登録免許税、固定資産税、印紙税などの税金。 |

| 損害保険料 | 物件にかけている火災保険・地震保険などの保険料。 |

| 修繕費 | 物件の修繕に支払った費用 |

| 税理士等の報酬 | 登記手続きなどで税理士に払った報酬。 |

| 震災関連経費 | 東日本大震災に係る特別償却等の経費に適用される金額。 |

| 雑費 | 以上に含まれない経費。 ・広告宣伝費 ・理会社への委託料 ・物件の共用部分の水道光熱費 ・新聞図書費 ・旅費交通費 ・通信費 ・接待交際費 ・など |

特に雑費の計算においては、経費に含まれるかどうか微妙な判断を迫られるケースが多く、初心者が始めて確定申告を行う際に悩むポイントとなりがちです。

確定申告を進めるためには、次のような書類が必要です。提出が必要なのは本体の確定申告書だけですが、金額を正確に把握するうえで、さまざまな書類が必要になります。

実際に提出が必要な書類

- 確定申告書(申告書第一表・第二表と呼ばれるもの)

- 収支内訳書(不動産所得用)

収入と経費を正確に記載するために必要となる書類

- 源泉徴収票

- 収入金額のわかるもの(現金出納帳や通帳、不動産会社が集計してくれる場合も)

- 家賃の金額、賃借期間、敷金、礼金などがわかる資料(賃貸借契約書など)

- 必要経費に関連する銀行振込書・領収書

- 借入金の支払明細

- 固定資産税などの領収書

- 保険料などの領収書

筆者が初めての確定申告で戸惑ったり苦戦したりしたのは、以下の点です。

- 確定申告をする人も年末調整が必要

- 減価償却費の計算

- 領収書や明細の収集と集計

- 雑費の経費組入可否の判断

それぞれのポイントについて紹介していきます。

確定申告をする人も年末調整が必要

これは苦労したというより戸惑った点ですが、確定申告をするにしても、年収が2,000万円を超えているなどの理由で対象外とならない限りは、年末調整を行うのが基本です。年末調整をしておいた方が、給与所得に関する控除項目の情報が集約されるため、確定申告の手間が省けます。

確定申告書で、これらの控除項目を反映させることも可能ではありますが、会社側でも年末調整のツールが整っているケースが多く、原則として年末調整を行っておいた方がスムーズです。不動産投資は、多くの企業で認められていますが、年末調整を行わないと不審がられたり、対応不備の指摘を受けたりする恐れもあります。会社員の場合は、一旦年末調整を行っておくのが得策です。

減価償却費の計算

国税庁のツールを使用する場合、減価償却費を手で計算しなければなりません。減価償却費を計算するためには、建物部分の取得費用を耐用年数・償却率に応じて按分します。法定耐用年数・償却率は以下のとおりで、新築の場合はこの率をそのまま適用します。

| 構造 | 法定耐用年数 | 償却率 |

|---|---|---|

| 軽量鉄骨造(骨格材肉厚が3mm以下の場合) | 19年 | 0.053 |

| 木造 | 22年 | 0.046 |

| 重量鉄骨造 | 34年 | 0.030 |

| 鉄筋コンクリート造 | 47年 | 0.022 |

中古の場合は、まず残存する耐用年数を計算して、そのうえで償却率を確認しなければなりません。

そのうえで、減価償却費は以下の式で計算します。

減価償却費 = 建物購入価額 × 償却率 × 不動産経営に活用された月数 ÷ 12

初年度は、上記の式に応じて月割が必要です。また、減価償却費の対象は「建物部分」だけなので、該当金額を契約書などで確認しましょう。

領収書や明細の収集と集計

不動産経費を計算するためには、全ての領収書や明細などを集約して、さらに科目ごとに合計する必要があります。特に1年目は、購入にかかる経費を全て申告するため項目および参照書類が多くなりがちです。

あらかじめ確定申告を見据えて、領収書や明細を補完しておきましょう。数が多いと、確定申告直前に計算するのは手間がかかるので、エクセルなどで継続的に集計しておくことで、確定申告をスムーズに進められるでしょう。

雑費の経費組入可否の判断

雑費は適用できる科目が多岐にわたるため、経費に含めていいかしばしば悩みの種となります。原則として不動産経営のために要した費用は経費に含めることができるのですが、どこまで含めるのが適正なのか、いざ分類するとなると判断が難しい場合があります。

たとえば、物件見学をする際に要した旅費は、基本的には旅費交通費ですが、観光を兼ねていた場合に、どこまでが不動産事業に関する経費かを判断するのは容易ではありません。

また、不動産会社や管理会社の連絡にスマートフォンを使っていれば、通信費に計上できますが、プライベートで併用しているときにどう按分すべきか悩ましい場合もあります。判断が難しい場合には、無料の相談サービスを活用するなどして、専門家に相談するのが得策です。

確定申告を正しく行うことにより、適正な所得税・住民税が確定し、納税できます。経費を正確に申告して、税金の過払いや不足が発生しないように徹底しなければなりません。

不動産投資の初年度は、不動産取得にかかる税金や報酬、手数料などが多くなります。実は、初めてでありながら計上科目が多く申告の難易度は高くなりがちです。

税理士に依頼するのも手ですが、小規模な不動産1棟のみの確定申告代行は断られたり、税理士報酬が割高で費用対効果が悪かったりするケースも少なくありません。専門家への代行が困難な場合は、自治体などが開催する無料の相談サービスを活用しましょう。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.