不動産価格は緩やかに上昇傾向へ 今後の見通しやリスクを解説 | 全国の不動産投資・収益物件|株式会社リタ不動産

不動産価格は緩やかに上昇傾向へ 今後の見通しやリスクを解説

2024-07-04

日本の不動産価格は、マンション価格を中心に長期にわたり上昇傾向となっています。その背景には金融緩和や円安、建設コストの上昇などがあります。当面の間、今後の不動産価格は安定しそうですが、利上げの進行や円安局面の終焉などが潜在的なリスクとなりそうです。

今回の記事では、これまでの不動産価格の動向や今後の見通し、リスクについてまとめました。不動産投資を考えるうえでの参考にしてください。

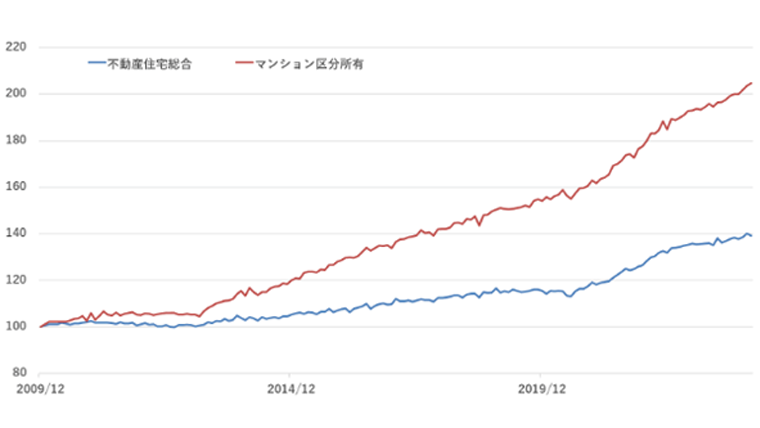

2009年末以降の全国の不動産価格の推移は次の通りです。

出所::国土交通省(2009年末の水準を100として指数化)

全国の不動産価格は、2013年ごろを境に上昇傾向が続いています。2009年末時点から見て、区分マンション価格は+105%、総合指数も+39%の上昇です。これまで、不動産価格が緩やかに上昇してきた要因について、簡単に整理しましょう。

金融緩和により投資が促進された

不動産価格が上昇し始めた2013年は、ちょうど当時の日本銀行の黒田東彦総裁が強力な金融緩和を開始した時期です。2013年以降の日銀では、インフレ率2%を目指してゼロ金利政策(2016年以降はマイナス金利)や資産買い入れといった金融緩和を進めてきました。

金融緩和を行うと、金利の低下などにより資金調達がしやすくなるため、企業や投資家による投資が促進されます。不動産投資においてはローン金利に低下圧力がかかるため、投資需要を拡大させる効果があります。長期にわたって続いている金融緩和政策は、不動産価格を下支えする要因のひとつとなっていると考えられています。

円安が海外投資家を呼び込む要因に

近年は円安が進む中で、海外投資家が日本の不動産投資を積極化させてきたと考えられます。米ドルなど外貨を保有する投資家からみれば、円安が進むと外貨ベースでは割安な価格で投資ができます。

例えば1ドル=100円の時に5,000万円の物件を購入すると50万ドルが必要です。これが1ドル=150円の円安になれば、33.3万ドルで済みます。2010年末以降のドル円為替相場は次の通りですが、特に2020年以降は円安が急速に進みました。

出所:日本銀行

※為替相場(東京インターバンク相場)(月次)東京市場 ドル・円 スポット 17時時点/月末

2019年以降は、海外投資家の投資額や日本の不動産取引に占める割合が上昇しました。2023年はややペースダウンしたものの、2018年以前と比べると投資額は高止まりしています。(「参考:日本経済新聞不動産、海外勢が売り越し」)海外投資家の需要拡大も、不動産価格の下支え要因となっています。

インフレと建設コストの高騰

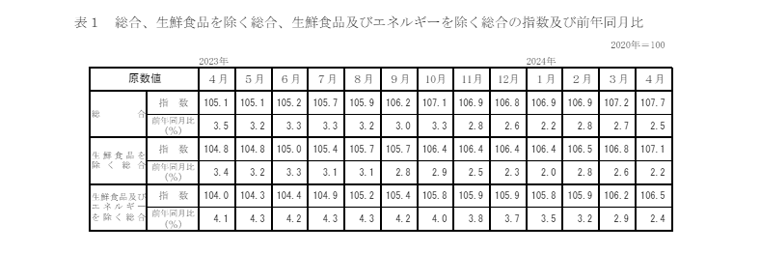

2020年の新型コロナによる影響が一巡したのちは、日本ではインフレが従来より高止まりしています。先ほど紹介した日本銀行が目標とする年率2%を上回る状況が続いています(下図の「前年同月比(%)」が各月末時点の1年間のインフレ率に相当)。

出所:総務省統計局

インフレが進む中で、建設業界では建設コストの上昇が課題となっています。下図は建設物価調査会が集計する、建設資材物価の指数(東京・総合)です。

.png)

2018年~2024年。2024年は1-4月の平均値。2015年=100として指数化したもの。

出所:建設物価調査会

建設資材の価格上昇は、一般のインフレ率より急速に進行しています。2018年から2023年でおよそ30%上昇した計算です。

不動産のような実物資産は、そもそもインフレ動向が価格に反映されやすい特徴があります。さらに、建設資材高騰の一部は、新築価格に転嫁される可能性が高いといえます。新築価格が上昇すれば、従来なら新築を検討したであろう層の一部が中古に流れるため、不動産価格全体を引き上げる効果があるのです。

今後の不動産価格の見通しですが、3年以内の期間で見れば引き続き緩やかな上昇が期待される状況です。先に紹介した不動産価格の下支え要因の中で、もっとも大きな変化があったのは、日本銀行の金融政策です。

金融政策は依然として不動産価格の下支え要因に

2024年3月に日本銀行の植田和男総裁は、マイナス金利政策の解除と国債買い入れの方針の変更などを公表しました。基本的には従来と比べて金融緩和を後退させるような変更といえます。

ただし、現行の政策金利は0~0.1%で主要な先進国と比べるとまだまだ低く、緩和的な政策が続いているといえます。たとえば、米国の政策金利は5.25~5.5%です。2024年2月以前より少々後退したとはいえ、依然として金融政策は不動産価格の下支え要因となると期待されます。

急速な円高は想定しづらく海外投資家の需要維持も期待できる

海外投資家の需要を換起する一因となっている為替ですが、急速な円高トレンドへの転換は想定しづらいといえます。為替はさまざまな要因により変動しますが、そのひとつとして二国間の短期金利の差があります。

ドル円であれば日本と米国の金利差になるため、先ほど紹介した政策金利の差が為替の変動要因となりえます。基本的には金利が低い国の通貨が安くなりやすいため、現在の金融政策の差は円安を維持する要因となるのです。

海外投資家にとって、日本の不動産は相対的にイールドギャップ(不動産の利回りと金利差)が取れる、地政学リスクが低いといった魅力もあります。円安局面が続く中では、当面海外投資家の需要が不動産価格の下支え要因となるでしょう。

インフレの持続性も不動産価格の下支え要因に

インフレ率については、当面日銀が目標とする2%前後で推移すると考えられています。日銀の見通しによると、従来見られた輸入物価の高騰による影響は落ち着いてくると見込まれるものの、政府による経済対策や賃金の緩やかな上昇がインフレの持続要因と考えられています。

不動産価格はインフレが続けば、それに従って価格上昇圧力がかかりやすい資産です。なお、ここで留意したいのは、インフレ率自体が上昇せずとも、インフレ率が十分なプラス圏であれば価格には上昇圧力がかかります。インフレ率が2%のまま横ばいであったとしても、不動産価格の持続的な上昇が期待できるのです。

一方で、より長期の視点で見れば不動産価格に対するリスク要因も存在します。不動産投資は多くの方が数十年単位で行います。長期的視点での下落リスクについても、おさえておきましょう。

金融政策や為替水準は長期でみれば不確実性がある

日銀の金融政策や為替の動向は、長期で見ればリスク要因となります。まず日本銀行の金融政策は、今後インフレが持続的なものとなれば、徐々に利上げが進行する可能性もあります。仮にインフレ率が2%よりも上振れることとなれば、現在よりも利上げのペースが加速して、いわゆる金融引き締めと呼ばれる政策が採られる可能性もあるでしょう。

金融引き締めは金融緩和の逆の効果を生みます。すなわち金利上昇をもたらし、企業や投資家の資金調達コストは上昇します。投資の手控えが進むため、不動産価格の抑制要因となるでしょう。

さらに、為替水準を考えるとなると、海外の金融政策の不確実性もあります。為替の主要な変動要因のひとつである両国の金利差は、日本の金利水準が変わらずとも、海外金利が下がれば縮小します。

ドル円の為替相場でいえば、米国の金融緩和が進んで金利が下がれば、トレンドが円高に転換する可能性があるのです。このような国内外の金融政策や市場動向は、長期でみれば不動産価格のトレンドを下方向へ転換させるリスク要因の一つといえるでしょう。

日本の人口減少が徐々に不動産価格の下落要因となるリスク

将来を見据えると、日本の人口減少が不動産価格の下落要因となる可能性があります。人口が減少すればは、それだけ賃貸需要が減退します。需要が減退すれば、不動産価格は下がりやすくなるでしょう。

人口減少による影響は、不動産市況の地域差を大きくする要因ともなりえます。東京をはじめとした大都市圏は若年層の流入が持続するため、価格下落に耐久力があります。一方で、職場や教育施設の乏しい過疎地は、不動産価格の下落が早いペースで進むでしょう。

2024年現在において、日本全体で人口減少を食い止める目処は立っていません。そのため、人口減少による不動産価格の下落リスクには留意が必要です。立地を慎重に選んで、長期にわたり価格維持が期待できる物件へ投資を行いましょう。

当面の間、不動産価格は安定推移が見込まれますが、長期でみればリスクもあります。不動産価格は、市場の需給によって決定づけられる、不確実性の伴うものであることを踏まえて、冷静に投資判断をしましょう。

不動産価格を的確に予測するのは、プロでも容易ではありません。堅実な不動産経営を進めるうえでは、毎月の賃料収入を着実に獲得していくことで、価格下落に耐えられる形で不動産投資を行うのもひとつの方法です。今回紹介した価格下落のリスクを踏まえて、価格変動による売買益に大きく依存しない不動産投資を検討してみてください。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.