年金だけでは不安な老後資金 不足の2,000万円を作る方法は…? | 全国の不動産投資・収益物件|株式会社リタ不動産

年金だけでは不安な老後資金 不足の2,000万円を作る方法は…?

2024-06-20

2019年に金融審議会市場ワーキング・グループが公表した「高齢社会における資産形成・管理」では、95歳まで生きた場合は公的年金収入のほかに2,000万円の金融資産が必要との見解が示されました。

今後、老後生活を営む世帯は、老後に向けて公的年金以外の資産形成が必要と考えられます。今回の記事では、老後資金を作るうえでのポイントや方法について紹介します。預貯金だけでは2,000万円の資産形成が難しいと感じている方は、ぜひ参考にしてください。

老後に向けた資産形成においては、次のようなポイントを踏まえて資産形成の方法を検討しましょう。

・長期で続けられる方法を選択する

・計画を立てて進める

・過度なリスクを取らず、安易に損切りしない

それぞれのポイントについて詳しく紹介します。

長期で続けられる方法を選択する

長期で続けられる方法を選択するのがまず第一です。老後に向けた資産形成は早期から始めるほど、目標を達成しやすくなります。資産形成を始める年齢にもよりますが、ほとんどの方は数十年単位で継続的に資産形成を進めることとなります。

そのため、短期で大きな収益を得られる方法や、大幅な損失を出して投資の中止を余儀なくされるリスクの高い方法は老後の資産形成には向いていません。65歳に差し掛かるまで安定して続けられる方法を選んで資産形成を進めるのが大切です。

計画を立てて進める

どのような資産形成方法でも、老後までの計画をしっかり立てて進める必要があります。たとえばiDeCoや積立投資など毎月の資金拠出が必要な方法では、家計収支の計画に基づき長期で続けられる金額を拠出額として設定する必要があります。不動産投資なら、ローン完済までの収支計画を立てなければなりません。

資産形成の計画は、家計の収支計画やマネープランと密接な関係があります。マネープランをしっかりと立てたうえで、資産形成の計画も合わせて策定しましょう。

過度なリスクを取らず、安易に損切りしない

老後に向けた資産形成では、過度なリスクを取らず、そのかわり安易に損切りをしないことが大切です。投資の目的によっては適切な損切りが奏功する場合もありますが、老後の資産形成は長期で継続的に進めるのが適しています。

たとえば米国の株式市場なら、一時的な下落に見舞われても、過去の実績に基づけば長期では右肩上がりの推移となっています。やがて価格が上向く可能性が高いなら、一時的に含み損が発生しても保有を継続しておいた方がよいでしょう。

損切りをタイミングよく実行するには市場が下落するという「予測」を立てる必要がありますが、長期の市場予測を立てるのはプロでも容易ではありません。個人が長期投資を行う場合には、高いリスクを取らずに分散投資を心がけて「損切りの必要がない」方法で資産形成をすることが大切です。

もし、市場下落を目の当たりにして「損切りしたい」と考えてしまうのだとすれば、その資産構成は投資家に取ってリスクが高すぎる可能性があります。一時的な相場下落が訪れても動揺せずに済むよう、適度なリスクにおさえて長期投資に取り組みましょう。

老後の資産形成は、次のような投資先や制度を活用するのがおすすめです。

・新NISAで投資信託へ投資

・iDeCo

・個人向け国債

・不動産投資

それぞれの資産形成方法について、詳しく紹介します。

新NISAで投資信託へ投資

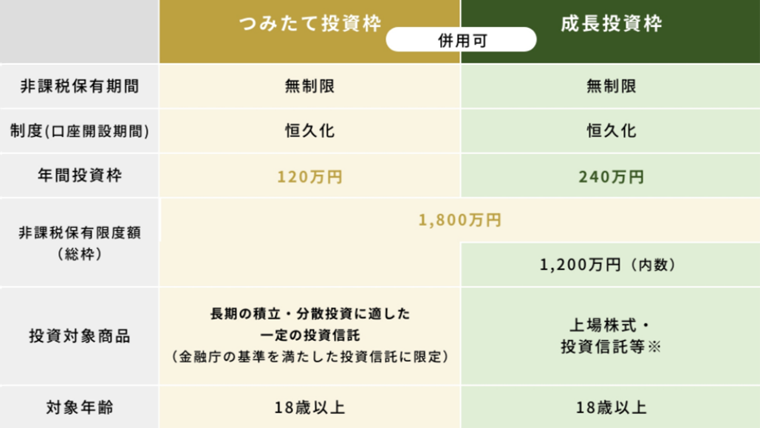

投資収益に対する課税が免除されるNISAを活用するのが、ひとつの方法です。2024年から始まった新制度をおさらいすると、下記のとおりです。

※ ①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外

(注) 2023年末までに、つみたてNISAおよび一般NISAの口座において投資した商品は、2024年1月以降はNISAの外枠で管理され、2023年までのNISA制度における非課税措置が適用されます

出所:金融庁「NISAを知る」

成長投資枠とつみたて投資枠を併用すれば、年間で360万円、累計1,800万円までの投資を非課税で進められます。課税口座の場合は投資収益に20.315%の税金がかかるため、長期で見るとNISAのインパクトは大きいといえるでしょう。

NISAではさまざまな資産へ投資が可能ですが、老後の資産形成という観点からは投資信託をNISAで購入するのが有効な選択肢の一つです。投資信託は、それぞれの銘柄で決められたルールのもと、株や債券など多数の資産に分散投資します。多くの投資信託は株式に投資しますが、成長投資枠では相対的に低リスクな債券のみへ投資する銘柄も投資可能です。

投資信託は1銘柄買うだけで多数の資産に分散投資できるため、リスク分散を図りながら長期で資産形成するのに適した商品の一つです。1銘柄でも分散投資が可能ですが、複数の銘柄を組み合わせれば、さらに分散効果が期待できます。

iDeCo

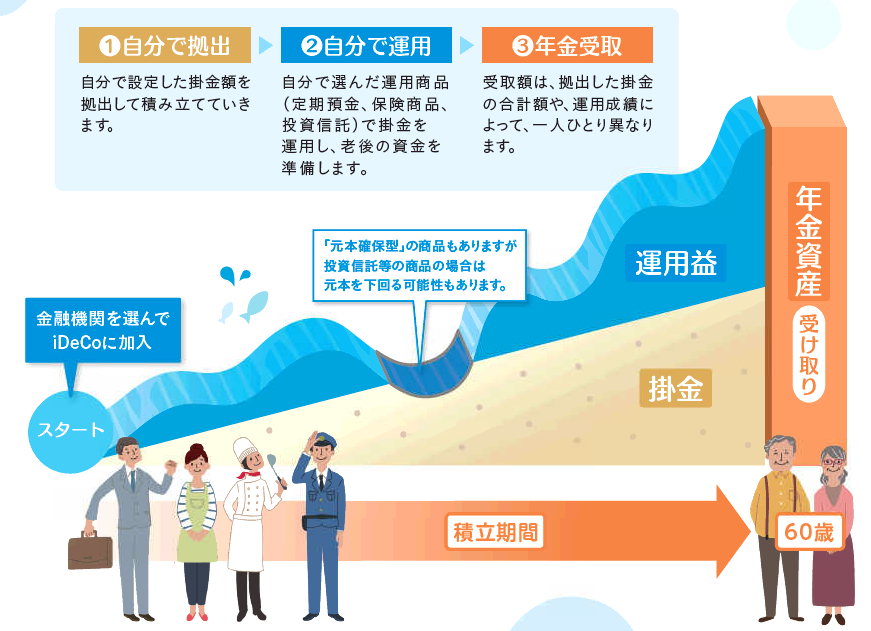

iDeCoは確定拠出年金制度の一つです。任意で加入でき、毎月の掛け金や運用先を自分で設定できる年金制度となっています。iDeCoのファンド管理を行う金融機関を一つ選んで口座を作ると、その金融機関がiDeCo用に扱う投資信託や保険、定期預金などから投資先を選択できます。

年金制度なので原則として60歳まで引き出せず、その後は一時金もしくは年金(一時金+年金も可)として受け取れます。一見不便に見えますが老後まで給付を得られないのは公的年金と同じですし、資産形成の途上でうっかり使ってしまう心配がないと考えることもできます。

厚生労働省:「iDeCoの概要」

iDeCoは、所得控除と投資収益に対する非課税という二つの側面から、節税効果が期待できる資産形成の方法です。まず、毎月の掛け金が全額所得控除できます。年末調整や確定申告で年間の拠出額を申告すれば、所得税の圧縮が可能です。証券の課税口座で運用した場合に投資収益に対してかかる、20.315%の税金もかかりません。

iDeCoで運用しておけば、老後の年金収入を増やすことができます。公的年金だけに頼るよりも、老後の家計維持がしやすくなるでしょう。

個人向け国債

預金並みにリスクをおさえて運用をしたいなら、個人向け国債へ投資するのも一つの方法です。国債とは、国の借金を有価証券の形にして売買できるようにしたものです。そのうち「個人向け国債」は、個人が投資しやすいように初期投資額を小さく設定した商品です。

日本の個人向け国債のラインナップ

出所:財務省

国債を保有していると、定期的に「クーポン」と呼ばれる利息収入が手に入ります。さらに満期には債券の額面が返済されます。個人向け国債については購入単価と債券の額面が同額であるため、満期まで保有し続けていれば、基本的に売買による損益は出ない仕組みです。そして、保有期間中に受け取るクーポンが投資収益となります。

国債は企業と比べて破綻リスクが低い「国」が発行する債券であるため、とても安全性の高い投資方法の一つです。市場環境にもよりますが、預金金利よりも高い金利収入を追求できる可能性もあります。たとえば2024年5月の変動10年の金利は0.57%で、三菱UFJ銀行の10年定期預金(0.3%:スーパー定期の場合。2024年5月18日時点)より高利回りです。

不動産投資

いま手元にまとまった余裕資金がある、安定した収入があってローン借入がしやすいといった方は、不動産投資を検討するのも一案です。不動産投資では、保有する物件に入居者がいれば毎月賃料収入を得られます。適切な物件を選べば長期運用が可能で、老後の毎月の収入を増やすうえで有効な手段の一つです。

不動産投資を行う場合、多くの方は借入を活用して自己資金を抑えながら高額な物件を購入します。老後の収入源としての役割を不動産に期待するなら、ローンの完済タイミングが65歳よりも前になるように、投資物件の価格帯や自己資金額、ローンの借入期間などを検討しましょう。

返済期間中は毎月の賃料収入から元利返済金が差し引かれるため、手元に残る現金が少なくなってしまうためです。

老後の資産形成の観点から不動産投資を手がける場合、賃料収入が潤沢な物件が適しています。たとえば、一つの物件に複数の区画がある一棟アパートやマンションは、購入金額も相応に大きくなるものの、ローン完済後はまとまった額の賃料収入を受け取れます。

少子高齢化が進む日本においては、今後ますます公的年金制度の維持が難しくなると懸念されます。制度の崩壊とまでは行かなくとも、受給できる年金額は先細りする可能性を想定しておいた方がよいでしょう。

公的年金を補完するための資産形成を進めておけば、公的年金の受給額が不充分でもゆとりのある老後生活を送れます。若いうちから始めるほど投資期間を長く取れるため、資産形成はしやすくなります。今回の記事を参考にしながら、自分に合った資産形成の方法を検討してみてください。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.