不動産投資における「デッドクロス」ってなに? 原因と対策方法を紹介! | 全国の不動産投資・収益物件|株式会社リタ不動産

不動産投資における「デッドクロス」ってなに? 原因と対策方法を紹介!

2024-03-21

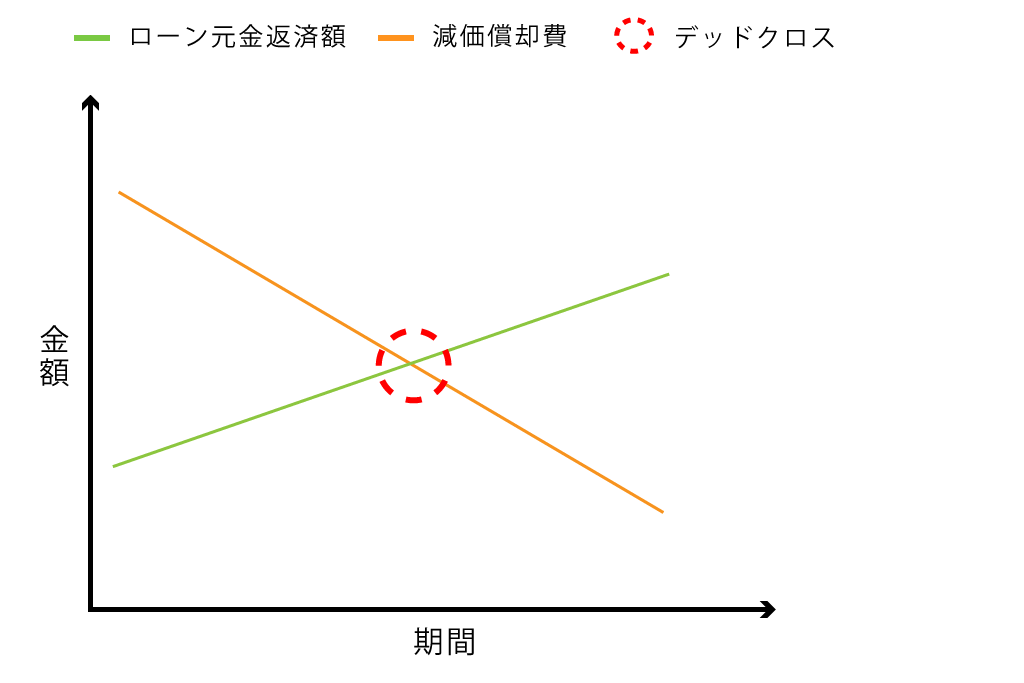

長期で不動産投資を進めるうえで、注意しておきたい考え方の一つが「デッドクロス」です。デッドクロスとは、ローンの返済元金が減価償却費を上回っている状態のことを指します。不動産所得に伴う所得税額が増大するため、デッドクロスは年間で見たときのキャッシュフローが悪化する一因です。

今回の記事では、デッドクロスの基本的な考え方と対策について紹介します。不動産投資の計画を立てるうえで、ぜひ参考にしてください。

ローンの返済元金と減価償却が逆転するデッドトクロスは、毎年の確定申告における所得の計算に大きな影響を与えます。その年の不動産所得は、年間で獲得した家賃収入から経費を差し引いて計算する決まりです。

不動産所得=年間家賃収入 - その年の経費

この経費の中には「減価償却費」と「(赤字ではない場合)ローンの金利支払額」が含まれています。すなわち、このふたつの金額が多いと経費が大きく計上されて、見かけ上の不動産所得は小さくなるのです。

ここで注意すべきは、実際に投資家に手元に入る現金収入である「キャッシュフロー」と「不動産所得」は次の表の関係により同額とはならない点です(デッドクロスを考えるうえで重要な要素のみを抜粋しています)。

| 不動産所得 | キャッシュフロー | |

|---|---|---|

| 減価償却費 | 減少要因 | 影響なし |

| ローン元金返済 | 影響なし | 減少要因 |

| ローン金利 | (赤字にならない限り) 減少要因 |

減少要因 |

つまり、減価償却費が減ってローンの元金が増えると「所得は増大するのに手元に入るキャッシュフローは減る」状態になります。減価償却費と元金が逆転する「デッドクロス」になると、キャッシュフローに比して不動産所得を多く計上しなければならない状態となるのです。

デッドクロスは、ローンの元利金バランスの変化と法定耐用年数の期限ぎ切れによって起こります。

ローンでは、元利均等返済を選択する場合に注意が必要です。元利均等返済では、返済額が一定でも返済額に占める元金の割合が徐々に増大します。そのため、年数の経過とともに元金と減価償却費の格差が縮小し、条件によっては逆転する場合があるのです。

減価償却費は建物が経年とともに資産価値が下がっていくことを前提に、年々資産価値の低下を費用計上するという性質のものです。各建物は「法定耐用年数」といって「何年間で会計上の資産価値をゼロにするか」が決まっています。

例えば、木造とRC造の場合、次のとおりとなっています。

| 木造 | 鉄筋コンクリート(RC)造 | |

|---|---|---|

| 住宅 | 22年 | 47年 |

| 店舗 | 22年 | 39年 |

個人の不動産投資において一般に採用されるシンプルな方式である「定額法」では建物の価値に「償却率」をかけて年間の減価償却費を計算する仕組みです。なお、この「償却率」はおおむね上記の法定耐用年数の分だけ減価償却費を計算すれば、資産価値がゼロになる値となっています。

さて、建物が法定耐用年数を経過すると減価償却費は「ゼロ」となり、以降は費用計上ができなくなります。減価償却費はもともと「現金支払いが発生しない」費用なので、減価償却費がなくなってもキャッシュフローは増えず、申告上の不動産所得だけが大幅に増大するのです。

投資家にとってのデッドトクロスの直接的な影響は、キャッシュフローに比して不動産所得に伴う所得税が増大する点にあります。その年の所得税は、前年の課税所得額によって決まります。不動産所得が高ければ、翌年の所得税の増大要因となるのです。

もし、全ての経費やローン返済額を引いた後に残る年間のキャッシュフローより所得税の増大額が大きくなれば、不動産投資のせいでお金が出ていく状態となります。もし、出ていくお金を負担しきれなくなれば「黒字倒産」に陥る危険もあるのです。

デッドクロスを極力避けるように工夫をしたうえで、万が一回避できなかったときのために対策を立てておくのが重要です。

デッドクロスの対策は、大きくわけて次の4点です。

・所得税負担まで考慮した長期計画を立てる

・新築や築浅物件を選ぶ

・手元資金を潤沢に確保しておく

・出口戦略を明確にしておく

それぞれのポイントについて詳しく紹介します。

所得税負担まで考慮した長期計画を立てる

第一には、投資を検討する段階で所得税まで考慮して収支計画を立てておくことが大切です。不動産投資においては、数十年後まで見据えた収支の見通しを持っておく必要があります。

所得税の支払いは、不動産以外の所得により増減・税率の変化するため、収支計画において加味しづらい要素です。将来の総所得の増大について予測を立てつつ、所得税まで加味した収支計画を立てて、デッドクロスが起きない、起きても支払いに耐えられる計画を立てて投資判断をしましょう。

新築や築浅物件を選ぶ

耐用年数の残りが長い物件を選べば、デッドクロスが到来するタイミングを後ろにずらせます。初心者が安定的なキャッシュフローの獲得を重視する場合は、新築・築浅物件を中心に物件探しをするのが有効です。

ただし、富裕層や不動産に精通した投資家のなかには、あえて「法定耐用年数」の短い築古物件を好む方もいます。法定耐用年数が短ければ、1年で多くの減価償却を計上して赤字を出し、総所得や所得税を抑制可能なためです。

「デッドクロスまでの期間の長期化」と「減価償却による節税効果の最大化」は、銀行融資を活用している場合においては両立しにくいことをあわせて理解しておきましょう。

手元資金を潤沢に確保しておく

万が一デッドクロスに陥っても、資金が潤沢にあれば不動産経営を維持することは可能です。不動産で得たキャッシュフローを浪費せず、手元に余力を残しておくのが重要な対策となります。

デッドクロスが起きても、投資期間全体において収益が得られれば投資としては成功です。デッドクロスまでに充分なキャッシュフローを獲得できていれば、デッドクロス=投資の失敗とは一概にいえません。デッドクロスに陥っても、経営を継続できる状態を維持するのが重要です。

出口戦略を明確にしておく

物件売却のタイミングや価格の見通しを立てて、出口戦略を明確にしておきましょう。先々に適正価格で物件を売却する予定が立つのであれば、デッドクロスの発生を過度に恐れる必要はありません。物件の売却価格を適正に見積もっておけば、売却の際にまとまった現金収入が期待できるためです。

初心者には、不動産価格の予測は難しい部分もあります。ある程度保守的に売却額を見積りつつ、物件売却までの計画を立てておくと、デッドクロスを恐れず不動産経営ができるでしょう。

デッドクロスはキャッシュフローの悪化要因となるため、投資家にとって重要な課題です。しかし、投資期間全体で収益を獲得するという観点からは、デッドクロスの発生=投資の失敗とは一概に言えません。

投資家自身がデッドクロスのリスクを加味したうえで、出口戦略を含む投資期間全体の計画を立てておくことが大切です。計画通りに収支が計上され、手元に資金が充分に残っているなら、デッドクロスを過度に恐れる必要はないでしょう。

今回の記事を参考に、投資においてデッドクロスにどう対処するかを考えながら、投資先やローンの借入方法などを検討してください。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.