J-REITってなに…? 初心者でも分かる! 商品性や銘柄選びのポイントを解説 | 全国の不動産投資・収益物件|株式会社リタ不動産

J-REITってなに…? 初心者でも分かる! 商品性や銘柄選びのポイントを解説

2024-02-22

J-REITは、不動産に投資するファンドの一種で、現物で不動産を所有するよりも少額で投資できるのが特徴です。一口にJ-REITといっても、投資する不動産のタイプが異なるため、それぞれの特徴を理解して銘柄を選びましょう。

今回の記事では、J-REITの基本的な商品性や銘柄選びのポイントを解説します。J-REITへの投資を検討している方は、ぜひ参考にしてください。

目次

J-REITは、多くの投資家から集めた資金を不動産に投資するファンドです。REITは「Real Estate Investment Trust」の略で、日本語では「不動産投資信託」といいます。REITのうち日本の法人が運用していて、証券取引所に上場している銘柄をJ-REITと呼びます。

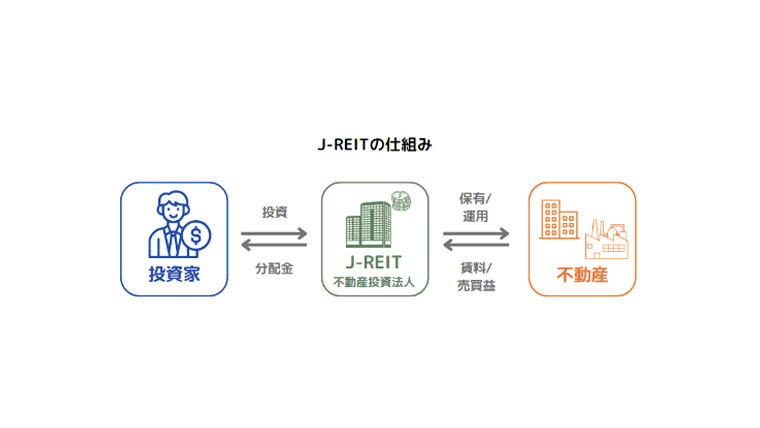

J-REITの基本的な仕組み

J-REITは、下図のように「不動産投資法人」が、投資家から集めた資金を複数の不動産に投資します。

J-REITに賃料収入や売却益が発生すれば、運用にかかるコストなどを差し引いたうえで、投資家に分配金として還元する仕組みです。投資法人は、一般の企業と比べて内部留保などの制約が厳しく、期中の収益の大半を還元する制度となっています。

J-REITは東証に上場している

REITには、上場しているものと未上場のものがあります。一方で「J-REIT」という場合には、REITのうち東京証券取引所に上場しているREITを指します。

上場しているため、証券取引所が開いている時間であれば、株式のようにリアルタイムで売買できます。J-REITの投資口価格(株式の株価に相当する価格)は銘柄により異なりますが、1口で売買可能で数万円~数十万円程度の資金があれば購入可能です。

なお、未上場のファンドは、特に「私募REIT」と呼ばれます。主に機関投資家や富裕層をターゲットとしたファンドが中心です。投資に必要な最低金額が大きい、流動性が低く売却がしづらいという特徴を持つ銘柄が多く、「REIT投資」を検討する個人投資家の多くは、ほとんどは前者の上場しているJ-REITから検討します。

J-REITの種類

東証には多数のJ-REIT銘柄が上場していますが、主に投資する不動産のタイプによって分類が可能です。

まず、次の様に投資する不動産の多様性で分類できます。

| タイプ | 投資先 | 銘柄例 |

|---|---|---|

| 総合型 | 3種類以上の物件に投資する | 日本都市ファンド投資法人 |

| 複合型 | 2種類程度の物件に投資する | 東急リアル・エステート投資法人 (オフィス+商業施設) |

| 特化型 | 特定の種類の物件に投資する | 日本ロジスティクスファンド投資法人 (オフィス+商業施設) |

物件の種類には、たとえば次のようなものがあります。

| 物件の種類 | 特徴 |

|---|---|

| 住宅 | 主にマンションなどの賃貸住宅へ投資 相対的に景気変動の影響を受けにくい |

| オフィス | オフィスビルへ投資 市況が悪化すれば空室が増えるなど、景気動向の影響を受けやすい |

| 商業施設 | ショッピングモールなどの大型の施設へ投資 景気動向のほか、社会情勢・消費トレンドの影響も受けやすい |

| 物流施設 | 大型倉庫などへの投資 景気動向の影響は中程度。生活必需品の取扱など需要が安定している物件もあり、オフィスよりは入れ替わりが少ない |

| ホテル | 景気動向の他、海外からのインバウンド需要の影響も受ける |

| ヘルスケア | 介護施設、老人ホームなどへ投資 高齢化社会の中で需要が安定しており、景気にも左右されにくい |

J-REITと現物保有による不動産投資を比べると、次のようにメリット・デメリットを整理できます。

| メリット | 少額から不動産投資にチャレンジできる 多様な不動産に分散投資できる リアルタイムで柔軟に売買できる |

| デメリット | ローンを活用した投資は困難 価格変動が気になってしまう 自分で投資物件を選べない |

J-REITのメリット

J-REITは、高くても数十万円あればさまざまな銘柄に投資が可能です。現物投資では、ローンを活用するとしても数百万円~数千万円の自己資金が必要なため、個人にとってチャレンジしやすいといえます。

個人が不動産を現物で保有するとなると、賃貸住宅を選ぶケースがほとんどです。J-REITならオフィス、商業施設、ホテル、物流施設と多様な不動産に投資できます。さらに、一銘柄購入するだけで、多数の不動産に分散投資できるのも特徴です。

不動産は購入まで手続きに数ヶ月程度を要し、売却時にも買い手を見つける必要があるため、柔軟に売買できません。しかし、J-REITは上場しているため、取引所が開いていればリアルタイムの価格で売買できます。

J-REITのデメリット

不動産のようにローンを活用して、大きな資産を保有することは通常できません。自己資金額が、自動的に購入できる最大額となります。また、リアルタイムで取引されているため、毎日価格が変動します。価格変動が気になってしまうのもデメリットです。

J-REITの投資物件は、投資法人が独自の分析を通じて選別します。プロの目で優良物件を選別してくれる反面、自分で魅力的な物件を探して投資することはできません。

J-REITへの投資を検討するときには、銘柄選びが重要です。次の4つの視点をもとに、自分にあった銘柄を選びましょう。

投資対象

投資する不動産の特徴をみておきましょう。先ほど紹介した物件の種類のほか、物件の所在地、海外不動産の有無も確認してください。

また、稼働率が高い銘柄の方が一般的には安心です。稼働率とは、賃貸物件において一定期間のうちどのくらい入居していたかを示す割合で、100%ならその期間のすべての日に入居者がいたことを意味します。

利回りの高さと分配金実績

J-REITでは、分配金利回りに着目します。分配金利回りは、投資口価格に対する年間の分配金の割合です。

計算式:分配金利回り=年間分配金 ÷ 基準価額×100(%)

高ければ潤沢な分配金収入が得られることを意味しますが、一時の売却益などで上振れているケースも考えられます。過去の分配金推移の安定性もみておきましょう。

また、利回りが高い銘柄はリスクも高い傾向にあるので、次に紹介する信用力・健全性にも着目してください。

信用力・健全性

信用力や健全性の高い銘柄を選びましょう。信用力は「格付け機関」が主要な財務健全性や、収益性などを総合的に判断してREITの格付けを付与しています。日本の格付け機関R&I・JCRの場合の表記方法ではA~Dの記号で表され、Aの方が高評価です。

また、財務の健全性ではLTV(Loan to Value)という指標に着目します。これは物件の資産価値に対する有利子負債の比率です。

LTV = 負債額 ÷ 物件の資産価値

LTVの数値が高いほど財務が圧迫されている状態で、低い銘柄の方が健全性が高いといえます。

NAV倍率

NAV(Net Asset Value)とはREITの一口あたりのファンド純資産のことで、NAV倍率はNAVと投資口価格の倍率です。割高・割安を見る指標で、1以上が割高、それ以下が割安と判断します。

J-REITは、東京証券取引所に上場している、不動産へ分散投資する投資信託の一種です。現物の不動産を保有するよりも、少額からさまざまなタイプの不動産に投資できます。投資すれば投資法人の運用成績に応じて、定期的に分配金を受け取れます。

個人では手を出しにくい物件に投資できたり、柔軟に売買できたりする点がメリットです。一方で、ローンを活用できない、日々の価格変動が気になるなどのデメリットには留意しましょう。

「現物の不動産を購入する資金がない」「不動産投資に興味はあるが、高額な物件の購入は躊躇してしまう」という方は、J-REITで不動産投資にチャレンジするのも一案です。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

「お客さまの利益のために努力することが、自らの利益につながる」という考え方ですので、押し売りをはじめとしたこちら都合のアプローチは一切行っていません。

TEL.03-5357-7757

〒107-0052

東京都港区赤坂3丁目20-6 PACIFIC MARKS赤坂見附4F

【営業時間】9:30~18:30

【定休日】土・日・祝

キーワード物件検索

Copyright (C) 全国の不動産投資・収益物件は株式会社リタ不動産 All Rights Reserved.